Госконтроль призывает государство взяться за сферу „быстрых“ кредитов

В опубликованном сегодня аудите Государственный контроль считает, что надзор за деятельностью небанковских кредиторов нуждается в значительном улучшении. Это помогло бы гарантировать, что кредиты не выдаются слишком легко, то есть что кредиторы оценивают реальную способность людей погашать кредит в соответствии с правилами и по существу. Хотя Министерство финансов констатирует, что у людей часто возникают проблемы при выплате небанковских потребительских кредитов, определение политики и надзор в этой сфере до сих пор остаются довольно скромными. Помимо улучшения надзора за небанковскими кредиторами, также необходимо содействовать и способности людей адекватно оценивать свои финансовые возможности.

Госконтроль в ходе аудита проверил, обеспечивает ли надзор в сфере потребительского кредита защиту прав потребителей и занималось ли государство повышением осведомленности потребителей о рисках финансовых обязательств. Нынешняя правовая среда не поощряет ответственное кредитование, а текущий надзор за небанковскими поставщиками потребительских кредитов до сих пор не был достаточно эффективным, чтобы предотвратить безответственное кредитование тех, чья способность погашать кредит сомнительна.

Главный контролер аналитического отдела Госконтроля Мярт Лойте объяснил, что в обеспечении ответственного кредитования есть целый ряд проблем. „Кредиторы должны консервативно оценивать способность заемщика погасить долг. Получение потребительского кредита не должно быть слишком простым – это, в первую очередь в интересах заемщика. Правила, по которым должна оцениваться платежеспособность людей, призваны не притеснять людей, а наоборот – защищать их от возможного навязывания кредита кредитором, от соблазнения кредитом и от их собственных просчетов. Тем более, что возможности для контроля за рекламой потребительских кредитов недостаточны, особенно в случае интернет-рекламы, а прямая почтовая рассылка и вовсе не может быть ограничена. Кредитор должен информировать заемщиков о том, что может повлечь за собой то или иное обязательство, и делать это таким образом, чтобы заемщик достиг этого понимания. Заемщику же следует стараться реально оценить свои финансовые возможности. Если проблемы уже есть, пени продолжают расти и в дверь стучится коллекторская компания, то уже поздно задним числом оценивать риски“, – констатировал главный контролер Мярт Лойте.

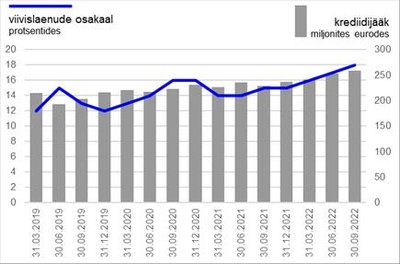

Он добавил, что хотя число тех, у кого возникают проблемы с выплатой кредита, варьируется в зависимости от времени и обстоятельств, в целом можно сказать, что около четверти клиентов задерживали погашение по договорам потребительского кредита, заключенным с небанковскими кредиторами.

Статистика показывает, что клиенты банков возвращают свои кредиты более образцово, чем клиенты небанковских кредиторов. Отчет Финансовой инспекции за последний квартал 2022 года показывает, что на конец того же года просроченными были только 6% кредитов от кредиторов, связанных с банками, но 22% кредитов от небанковских кредиторов. При этом также важно понимать, что по сравнению с потребительскими кредитами от банков и кредитами от кредиторов, связанных с банками, суммы кредитов от небанковских кредиторов меньше, их сроки короче, а проценты выше (и, следовательно, коэффициент затратности кредита также выше).

Интересы и права заемщиков и должников менее защищены, чем интересы кредиторов и коллекторов, так как решения Комиссии по потребительским спорам не имеют обязательной силы; в порядке ускоренного производства по платежному поручению при отсутствии возражений со стороны должника судам не требуется проверять правовые основания для взыскания долга; скупка долгов осуществляется без государственного надзора. Если кредитор может легко и по достаточно хорошей цене избавиться от договоров, заключенных с более слабыми заемщиками, путем их перепродажи (коллекторским компаниям), то это снижает риски кредитора и может уменьшить желание тщательно оценивать кредитоспособность заемщика перед кредитованием.

Хотя о многих недостатках и рисках регуляторной среды кредитного рынка известно давно и для их решения годами разрабатывались как намерения по разработке законов, так и законопроекты, рассмотрение ряда очень нужных законопроектов часто буксует – либо уже в процессе согласования в министерствах (причиной отказа была незрелость законопроекта, при этом согласование занимает очень много времени), либо при рассмотрении в Рийгикогу (из-за неопределенности, вызванной юридическими разногласиями). Таким образом, преобразование правовой базы в этой области протекает медленно и с задержками, риски материализуются, а потребители, вкладчики и инвесторы страдают. Необходимо осознавать, что даже если бы удалось сформировать необходимое правовое пространство, его внедрение, создание технических решений и т. п. заняли бы годы.

Использование и влияние нынешних инструментов надзора Финансовой инспекции и Департамента защиты прав потребителей и технического надзора (ДЗППиТН) были ограничены. Риск кредитора, что в связи с его нарушениями будет возбуждено производство по делу о проступке, до сих был очень низок. В течение многих лет ДЗППиТН не проверял, выполняют ли небанковские кредиторы требования в отношении информации, предоставляемой лицам, ходатайствующим о выдаче кредита. Во многих случаях надзор за рекламой потребительских кредитов основан на жалобах. Обеспечен удаление лишь небольшого количества нарушающих требования рекламных объявлений, отображаемых в интернете и социальных сетях.

Финансовая инспекция и ДЗППиТН должны внедрить все доступные инструменты надзора для обеспечения соблюдения принципов ответственного кредитования и защиты прав потребителей. Также необходимо следить за тем, в какой степени последние изменения в законодательстве, касающиеся ведения производства по делам о проступках, обеспечивают применение эффективных и сдерживающих мер наказания в случае нарушения принципа ответственного кредитования.

Госконтроль рекомендует Министерству финансов взять на себя более активную руководящую роль и ответственность, чтобы созданная среда не пренебрегала принципом ответственного кредитования, а инструменты надзора обеспечивали лучшую защиту прав и интересов потребителей. Следует целенаправленно развивать финансовую грамотность взрослых и особенно людей, находящихся в неблагоприятном финансовом положении, включая осведомленность о рисках взятия кредита и попадания в долги, а также о возможностях получения консультационных услуг по долгам в случае возникновения проблем.

Читайте RusDelfi там, где вам удобно. Подписывайтесь на нас в Facebook, Telegram, Instagram и даже в TikTok.